作者 | 苍崎

来源 | 粒场财经(ID:ggmyleap)

5月24日下午,韵达股份与德邦股份同时发布的一则非公开发行股票关联交易公告引发了市场关注。公告称,韵达股份的全资子公司福杉投资将认购共6.14亿元德邦股份非公开发行A股股票。认购完成后,宁波福杉对德邦股份的持股比例将达到6.5%,并将向德邦股份委派一名非独立董事。

这意味着认购完成后,韵达股份将间接成为德邦股份的第二大股东,且韵达将在一定程度上对德邦的运作产生影响。德邦股份的公告中声称,双方将发挥各自的优势,在市场拓展、网络优化和集中采购等方面开展深度合作。

此举将在快运江湖上掀起何种波澜?这一“互补”举措是否能让双方充分发挥各自的优势,共同攫取更大的市场份额?

竞争格局倒逼下的德邦变革

根据德邦股份2020年5月25日发布的公告,本次发行股数为6673.91万股,拟认购金额不超过6.14亿元,募集资金除发行费用,拟全部用于转运中心智能设备升级项目以及IT信息化系统建设项目。这两个项目有何作用呢,这要从快运产业链的智能化趋势说起。

1)快运行业智能化乃大势所趋

快运行业近年来发展迅猛,并且在科技的带动下经历了深刻的产业改革。2019年“双十一”购物节,天猫仅用8小时发货量破一亿的新闻犹在眼前,快运行业从揽收、中转、仓配、分拣、运输到派送,正在进行全产业链的智能化大协同。

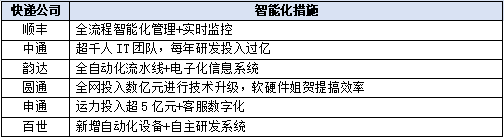

物联传感溯源、大数据分析,以及人工职能图像识别等智能信息系统的运用,能够使得整个物流产业链实现可视化、透明化及可追溯,从而大大提升运输的便捷度及效率。根据2019年双十一的报道,各大头部快递公司都对产业智能化进行了巨大的投入。

资料来源:异方科技

2)智能化投入也是德邦的一大重要发展战略

对德邦来说,智能化进程更是刻不容缓。这不仅仅是行业整体发展进程的推动,更是由德邦的业务特点决定的。

我们平日里网购下单,其实物流公司为德邦快递的情况并不多见。许多人第一次见到德邦是在毕业的宿舍楼下,德邦的员工支着帐篷、挂个小喇叭喊行李五十元一箱。

没错,引领德邦快递在一众快运公司中杀出重围的正是其差异化竞争策略——以大件快递为主要切入点。

德邦快递成立于2009年,前身为货运公司,2013年首次涉足快递领域并聚焦大件快递市场,在大件快递市场具有一定协同效应及先发优势。与小件快递相比,大件快递具有价值高、破损率高、操作难、服务链条长等特点,因此大件快递对收件、转运、运输、派件等各个环节的操作要求都更高。

基于以上特点,大件快递的客户更加注重快运公司的服务品质、专业性及品牌,并拥有更高的支付意愿。根据德邦股份2019年年报,德邦快递的单票重量为9.73公斤、单票收入为28.19元,均高于行业均值。

相应地,为了给客户提供更加优质的服务,德邦需要采用适用于大件货物的信息网络、分拣设备及配送体系,由此提高了对德邦的技术需求。

2017年德邦快递开始向智慧物流转型,2018年成立“德邦科技”进行软硬结合开发。德邦快递的技术发展进程可以简单总结如下:

来源:德邦股份2019年年报

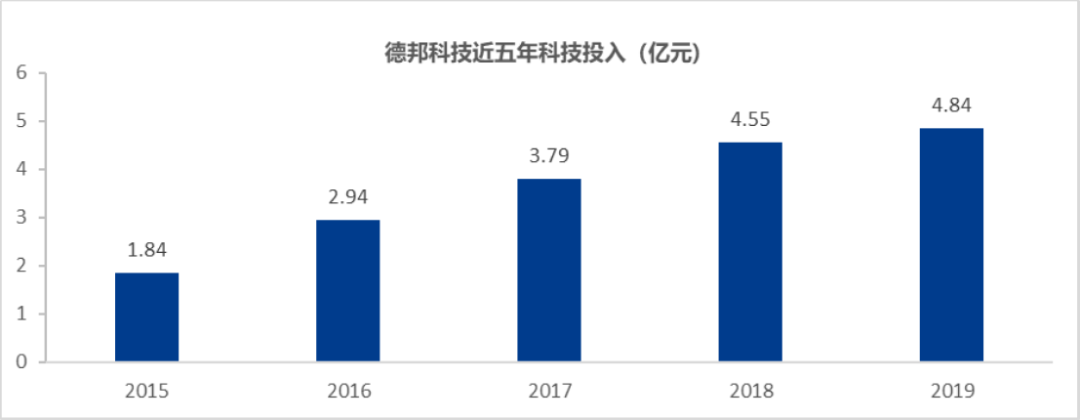

过去5年间,德邦快递的研发支出不断提升,在提高快运系统信息化、智能化程度的同时,也增加了企业的费用。

▲德邦科技近五年科技投入(亿元)

数据来源:德邦股份2019年年报

6.14亿元的智能化建设款现金流缺口何解?

根据德邦快递披露的信息,转运中心智能设备升级项目及IT信息化系统建设项目的总投资金额预计16.2亿元,拟通过非公开发行股票募集的资金规模为6.14亿元,占项目总额的37.9%。

那么此时问题来了,这6.14亿元的建设款德邦快递为何选择用外部股权融资的方式筹措?这其实隐藏着几个问题:

其一,为何选择融资?

其二,为何选择股权融资?

要解答第一个问题,实际上我们需要了解的是,德邦是否能通过自有资金独立完成智能化项目的投资?答案或许是否定的。

根据德邦快递2019年年报,全年归属于上市公司股东的净利润为3.24亿元,较上年同期下滑53.82%,扣非净利润仅0.37亿元,较上年同期下滑幅度高达91.94%。根据德邦的描述,利润下滑的主要影响因素为在运输、分拣及末端派送等环节加大资源投入,由此造成短期业绩下滑。

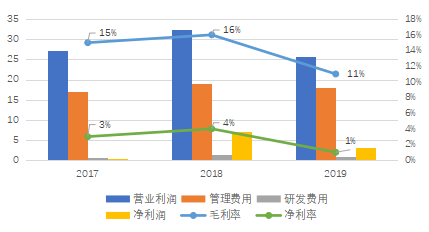

▲德邦股份近三年主要财务数据(单位:亿元)

来源:巨潮资讯网

从近三年的财务数据中可以看出,2018年德邦在管理费用及研发费用的支出上都有较大提升,2019年同样维持着较高的管理费用及研发费用水平,连续的投入在报表上反映为利润的显著下降。

赫赫有名的德邦快递在2019年全年视线的净利润仅为3.2亿人民币,约为本次募集金额的一半,与行业头部企业相比相去甚远。而智慧化信息化系统建设并非一蹴而就,恰逢5G及物联网蓬勃发展的时代,未来三年在此方面的资金投入势必要进一步加大。

由此可见,德邦快递虽在大件快运市场中颇有口碑,且收入和票数增速均高于行业均值,但所占市场份额有限,整体业务量偏低,规模效应尚不显著,毛利较低。

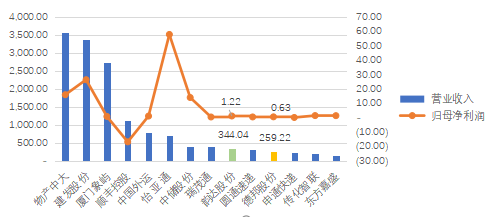

我们对申万行业分类中的37家物流类上市公司进行了统计(不包含ST及*ST公司),对比其2019年的营业收入,德邦在其中排名12,处于行业中等偏上的水平。

▲2019年物流行业上市公司营业收入及归母净利润

(单位:亿元)

来源:巨潮资讯网(与年报数据有出入)

2020年德邦快递面对的挑战是多重的:连年的固定资产投入拖累公司利润,而有限的市场占有率让本就微薄的利润,在同行潜在的价格战中更显得岌岌可危;加之疫情对整个产业的冲击,现金流更是凸显出了前所未有的重要性。

此时要进一步建设智能化信息系统,寻求外部融资显然相较于利用自有资金投资更加有利。

既已明确要进行外部融资,那么德邦所面临的则是在股权融资及债权融资之间的权衡,因此我们对德邦快递的资产负债结构进行了横向及纵向的比对。

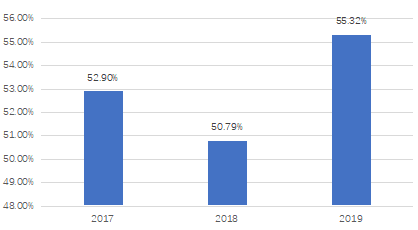

▲德邦股份资产负债率变动情况

来源:德邦股份2019及2018年报

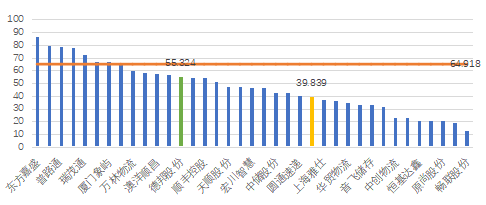

可以看到,德邦股份2019年的资产负债率较2018年上升了4.53%。同样地,我们将德邦股份与其他同行业上市公司进行资产负债率的比较。虽然从图中来看,德邦快递的资产负债率低于行业均值,但资产负债率较高的同行业公司其主营业务为物流。在主营业务为快递的公司中,德邦股份的资产负债率已处于高位。

▲快运行业上市公司资产负债率一览

来源:巨潮资讯网

相较于债权融资,股权融资的好处不仅在于能够优化资产负债率,还在于不需要对募集的资金进行偿还。由于投资建设回报的不确定性,股权融资可以帮助德邦规避到期无法偿付融资款项的风险。更重要的是,股权融资能为企业引进新的股东,助力战略布局。

市场上的股权融资手段多样,那么德邦何以选择了非公开股票发行、又为何选择了韵达呢?

为什么是韵达?

要解答这个问题,我们首先对快递行业进行梳理。

1)当今快递行业“三分天下”

当前快递的派系主要可分为阿里系、京东、顺丰。其中阿里系通过菜鸟对“四通一达”进行投资来整合快递网络,京东依托于自身的平台开展快递业务,而顺丰则从高端快递服务入手,逐渐布局零售。

资料显示,韵达2019年在快递行业的市场占有率位居第二。在前文提到的A股上市快递公司中营业收入位列第一,可谓名副其实的行业龙头。而德邦快递虽然在大件快递方面具有一定的竞争优势,但整体的业务规模依旧有限。

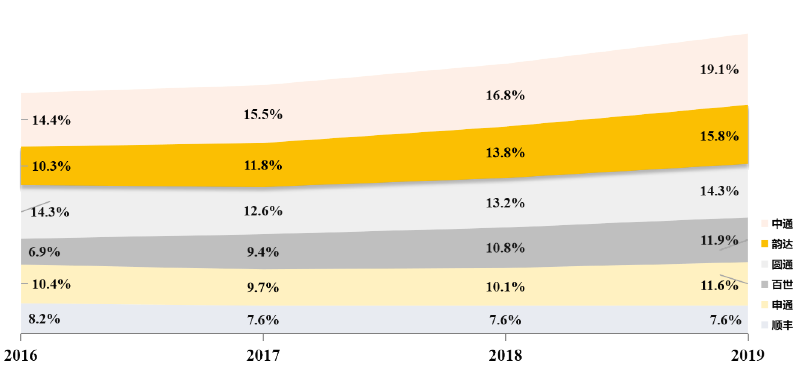

▲2016--2019快递行业市场份额CR6分布

来源:韵达股份2019年报

2)庚子年巨变,“四通一达”冷暖自知

对比“四通一达”与顺丰,顺丰主打“高品质、搞效率”快运服务,在重要物件的运输中是客户的不二选择。而“四通一达”依托于菜鸟网络,与电商平台相辅相成,虽时有“暴力运输、管理混乱”新闻爆出,仍以低廉的价格占据了重要的市场。

如果说差异化的竞争策略使得双方达到了一种动态的平衡,那么庚子年初的新冠疫情便如同落入平静湖面的一块巨石。疫情期间,购买力急剧下降,“非必需”的快运也大大减少,防疫物资的运输则体现出在特殊时期对高端快运服务的刚需。

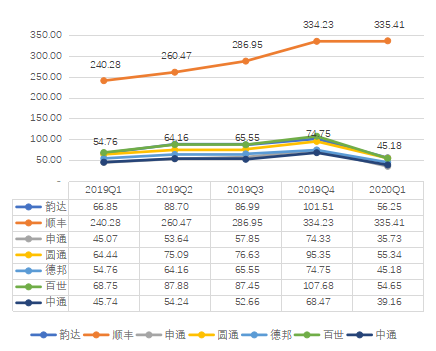

我们对比了六大民营快递公司2019年至2020年第一季度的业绩情况,从中可以发现,顺丰在疫情影响下业务几乎没有遭受冲击,而韵达在一季度的营业收入下降比例达到了45%,主打“大件快运”的德邦营业收入较2019年四季度下降了40%,是这几家公司中下降幅度最小的,同样印证了高端快件市场的承压能力。

▲我国几大主要快递公司收入情况:

来源:上市企业公开报表(单位:亿元)

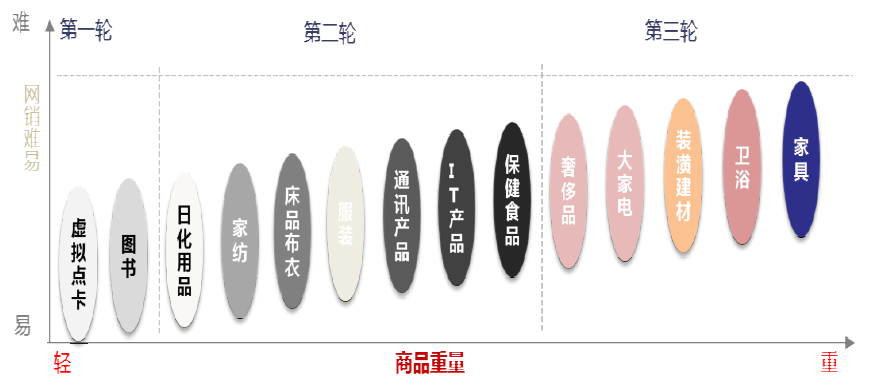

3)新客源从何而来?大件快递未来可期

事实上,各大快运公司争取更大市场份额的脚步从未停歇,拓宽客源的野心从未熄灭。经过多年发展,各大快运公司的增速已逐步放缓,争取更多细分市场的受众成为增加客户的重要措施。

早在2019年,顺丰就已经悄然改革,在原有的“次日达”、“隔日达”基础上,新增了“顺丰陆运”,其运输效率与“四通一达”相似,定价略高,凭借着顺丰的好口碑赚取了不少客源。

俗话说得好,缺什么补什么。顺丰已经先动手了,阿里系自然没有“打不还手”的道理。阿里系主打的是平价、优势是联动网购平台及线下菜鸟网点,可以说拥有巨大的渠道优势。在现有的渠道框架下,客户在买卖高端、大体积货物时,常常选择的是口碑更优的顺丰及德邦快递。

电商起步阶段主要依靠价值低、货物体积小的商品,而随着电商的逐步成熟和快递行业的迅猛发展,高价值、体积大、非标准化外形的商品迎来了发展机遇。据天猫2019年“双十一”数据显示,本次共有103个家具家电品牌进入“亿元俱乐部”,同比增加24.10%,占“亿元俱乐部”品牌总数的34.45%。

可以预见,未来大件快递市场有望迎来更加飞速的发展,争夺这部分客源对阿里系拓宽客源尤为重要。

来源:德邦股份2019年年报

4)韵达,就决定是你了!

说到这儿大家明白了,德邦,得买!

那么为什么是韵达呢?购买股份,本质上还是一个“买”字,买东西,最看重的当然是买不买得起,人家愿不愿意卖。综合经营状况及发展战略,韵达还是很当得起这位重要的买家的。

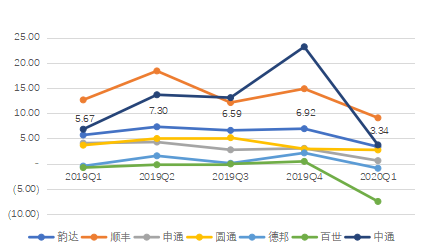

韵达2019年在“四通一达”中的市场分额位列第二,占比15.8%。其中排在第一名的中通在美国上市,且一季度净利润下滑达84%。韵达在疫情中受到的冲击较其他阿里系快递公司更小,且市场占有率可观,首先有能力进行股票认购,其次在成为德邦的股东后,有足够的渠道及资源与德邦进行资源整合。

▲我国几大快递公司净利润情况:

来源:上市企业公开报表(单位:亿元)

韵达与德邦“喜结连理”,

未来路在何方?

分析到这儿,此次韵达对德邦非公开发行股票认购的始末也算是了解清楚了。对韵达来说,这是阿里系迈入高端快运市场关键的一步棋,而从德邦的角度来看,韵达将会成为它持续走向科技化信息化的重要助力。

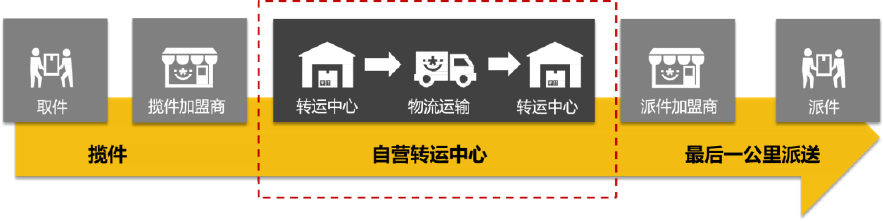

目前韵达的经营模式为“枢纽分拨自营与末端网络加盟”,既管控了关键节点的品质,又鼓励末端网络的积极加盟,拓宽快递网络。

来源:韵达股份2019年年报